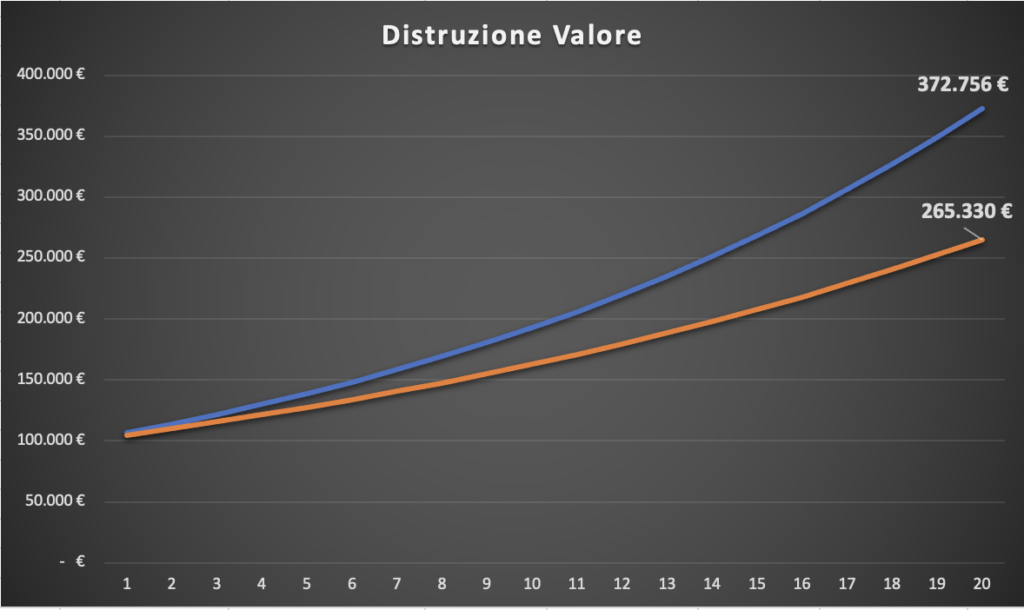

Partiamo da un primo semplice calcolo per illustrare quanto differenti costi incidano sui risultati del nostro investimento.

Ipotizziamo di investire 100.000 euro nel mercato azionario per venti anni con un rendimento del 7% all’anno mediante due strumenti (con stesso benchmark di riferimento) con costi differenti:

in BLU strumento con costo annuo pari allo 0,2% ed in ARANCIONE con costo annuo pari al 2,0%.

BLU

Controvalore totale: 372.756 €

Rendimento totale: 273%

Costi totali: 8.022 €

ARANCIONE

Controvalore totale: 265.330

Rendimento totale: 165%

Costi totali: 66.132 €

Si tratta di una vera e propria distruzione del valore. L’effetto compounding si applica difatti anche ai costi, non solo ai rendimenti!

Occorre quindi prestare molta attenzione su questo punto perchè a parità di condizioni il risultato è a dir poco eclatante.

I fondi comuni di investimento rappresentano uno strumento molto diffuso tra gli investitori in Italia e nel resto del Mondo. Questi veicoli di investimento offrono l’opportunità di diversificare il proprio portafoglio, ma è importante comprendere i costi e le commissioni associati prima di investire. Secondo uno studio recente condotto da Banca d’Italia, basato su un rapporto ESMA, i costi annuali dei fondi comuni azionari in Europa si attestano intorno all’1,5%, mentre in Italia tale valore sale al 2%. Purtroppo, questi valori sono ancora molto distanti da quelli riscontrati nel mondo anglosassone, caratterizzato da una maggiore trasparenza e competitività.

Il consulente NON indipendente (e la banca che vi vende il fondo) viene retribuito tramite commissioni che vengono prelevate direttamente dal vostro investimento nel fondo senza che possiate accorgervene.

Queste le principali possibili commissioni:

Commissioni di sottoscrizione (o ingresso)

Commissione di gestione

Costi di transazione

Commissioni di performance

Commissioni di rimborso (o uscita)

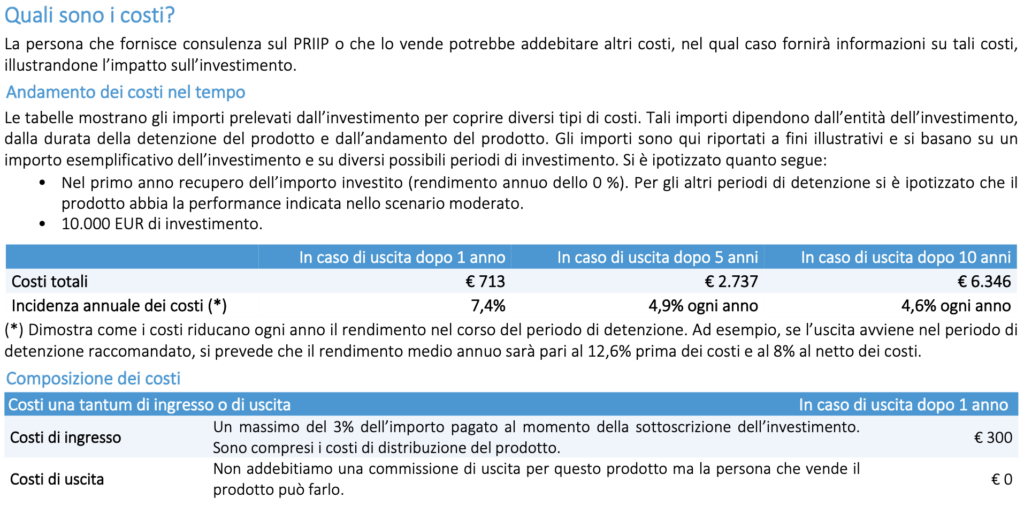

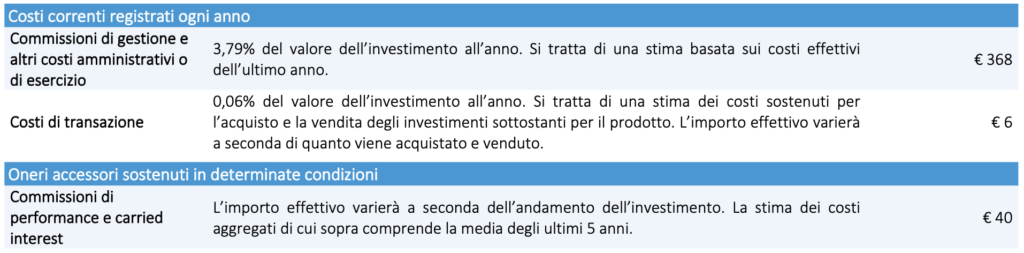

Di seguito un documento esplicativo di un fondo azionario.

In questo caso:

Costi di ingresso (se non scontati): max 3%

Costi di gestione: 3,79%

Costi di transazione: 0,06%

Costi di performance: 0,04%

E’ facile pensare che con questi costi difficilmente riuscirete a guadagnare quanto dovreste.

Prima di procedere con un investimento, è essenziale consultare il KIID (Key Investor Information Document) e il prospetto del fondo. Questi due documenti contengono tutte le informazioni chiave rilevanti per l’investitore, come i costi, le performance passate e le simulazioni di performance in vari scenari di stress. Sia per i Fondi che per gli ETF, questi documenti sono obbligatori e possono essere facilmente reperiti online utilizzando il codice ISIN del prodotto. È importante leggerli attentamente per comprendere appieno i costi previsti e valutare l’investimento in modo consapevole.

Per ultimo ma non meno importante ricordatevi il Rendiconto MiFID o Rendiconto dei costi ex post.

E’ il documento più importante al quale gli investitori devono fare attenzione. Introdotto solo pochi anni fa dalla normativa MiFID (Direttiva sui Mercati degli Strumenti Finanziari), ha come finalità quella di informare gli investitori in modo dettagliato e trasparente sui costi e oneri degli investimenti che si sono sostenuti nell’anno precedente.

Le banche e i consulenti finanziari sono tenuti, entro il 30 aprile di ogni anno, a inviare questo documento ai propri clienti. Tuttavia, purtroppo, sono ancora pochissimi gli investitori che sono a conoscenza del Rendiconto MiFID.

La versione sintetica di questo documento viene caricata all’interno dell’home banking senza alcun avviso o notifica. Solo su richiesta esplicita è possibile ottenere il report dettagliato e completo, che include non solo l’aggregato sintetico dei costi, ma anche il dettaglio dei singoli investimenti e i costi associati.

Come la consulenza finanziaria indipendente può aiutarti

In qualità di Società di Consulenza Finanziaria Indipendente, ti offriamo assistenza nella comprensione del Rendiconto dei costi MiFID e possiamo aiutarti a reperirlo nel caso in cui non sia facilmente accessibile.

Non vendendo alcun prodotto ed essendo remunerati direttamente dal cliente non abbiamo alcun conflitto di interesse.

Tra i vari vantaggi della consulenza indipendente una significativa riduzione dei costi, ottenuta non solo attraverso l’individuazione di soluzioni di investimento più efficienti, ma anche dalla selezione della migliore banca con cui collaborare e dalla negoziazione di condizioni vantaggiose per il cliente.

Per ottenere una consulenza gratuita preliminare, ti invitiamo a recuperare il documento dal tuo servizio di home banking o a richiederlo direttamente alla tua banca e inviarlo a noi all’indirizzo email info@moneyadvisor,it.

In questo modo potremo fornirti un parere indipendente sugli investimenti che hai sottoscritto.

A presto